Een attributie-analyse bevestigt de overtuiging van Robeco dat het screenen van creditbelangen op hun duurzaamheidskenmerken positief is voor de performance.

In het kort

- SDG Credit-strategieën blijven hun betreffende index voor in eerste kwartaal van 2020

- SDG-screening draagt bij aan het vermijden van de verliezers…

- …maar vormt geen belemmering voor het genereren van alpha via creditselectie

Positief verband met sectorperformance

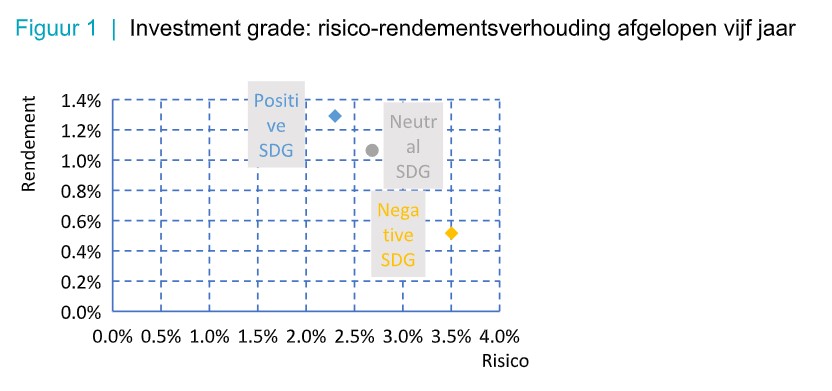

Robeco heeft in 2018 een unieke benadering ontwikkeld om belangen te screenen op de Duurzame Ontwikkelingsdoelen (Sustainable Development Goals; SDG’s) van de Verenigde Naties. Die benadering wordt nu toegepast in verschillende strategieën. Vorig jaar bleek uit een eerste analyse dat het kredietrisico in sectoren die goed aansluiten op de SDG’s lager was. Bovendien was het risico-rendementsprofiel van sectoren met een positieve of neutrale SDG-score de afgelopen vijf jaar beter dan dat van sectoren met een negatieve SDG-score.

Figuur 1 | Investment grade: risico-rendementsverhouding afgelopen vijf jaar

Bron: Barclays en berekeningen van Robeco op basis van het wereldwijde investmentgrade-universum. Cijfers over de afgelopen vijf jaar, tot augustus 2019. De bovenstaande grafiek is ter illustratie en geeft niet de performance weer van een specifieke beleggingsstrategie van Robeco.

“De SDG Credit-strategieën hebben nu een track record ontwikkeld en dus was het tijd voor een evaluatie van de resultaten op portefeuilleniveau om te zien hoe het SDG-raamwerk in de praktijk waarde toevoegt”, zegt Guido Moret, hoofd Sustainability Integration Credits bij Robeco. De resultaten zijn specifiek beoordeeld in het licht van de verkoopgolf die werd veroorzaakt door Covid-19.

Sterke performance tijdens Covid-19-crisis

Het jaar 2020 begon goed, maar daarna verslechterden de omstandigheden snel, met een ongekende verkoopgolf op de wereldwijde creditmarkten door de Covid-19-crisis. In zowel het investmentgrade- als het highyieldsegment liepen de spreads in slechts vier weken uit van een laag niveau tijdens de late bullmarkt naar recessieniveau. De wereldwijde index voor investmentgradecredits daalde in maart 6,07% (in euro’s) en in het eerste kwartaal 3,6%, terwijl de wereldwijde highyieldindex in maart maar liefst 12% (in euro’s) inleverde en 13,7% in het kwartaal.

Volgens Moret blijkt uit een gedetailleerde attributie-analyse op portefeuilleniveau dat Robeco’s SDG-screening voor credits een positief effect had tijdens de crisis.

Performance van de RobecoSAM Global SDG Credits-strategie

De RobecoSAM Global SDG Credits-strategie deed het in maart 90 basispunten beter dan de Bloomberg Barclays Global Aggregate Corporate Index. Daarmee komt de outperformance over het eerste kwartaal uit op +103 basispunten (fondsklasse DH EUR, vóór aftrek van vergoedingen). Sinds de oprichting in juni 2018 staat de strategie op een outperformance van 128 basispunten per jaar ten opzichte van de index. De cumulatieve outperformance over deze periode bedraagt maar liefst 239 basispunten (fondsklasse DH EUR, vóór aftrek van vergoedingen).

“Een belangrijk gegeven is dat de helft van deze cumulatieve outperformance rechtstreeks is toe te schrijven aan de SDG-screening, door de verliezers te vermijden”, zegt Moret. Uit de analyse komt het volgende naar voren:

- Het vermijden van namen met een negatieve SDG-score droeg in de periode sinds juni 2018 in totaal 81 basispunten bij – bijna 70% van de SDG-gerelateerde outperformance. Voorbeelden hiervan zijn enkele grote geïntegreerde olie- en gasondernemingen met een negatieve SDG-score, grote autofabrikanten met weinig tot geen inkomsten uit de verkoop van elektrische auto’s en enkele bekende nutsbedrijven en banken met een negatieve SDG-score (waaronder banken met een negatieve score door zorgen over hun gedrag).

- 43 basispunten van de outperformance zijn toe te schrijven aan de voorkeur voor bedrijven met een positieve bijdrage aan de SDG’s. Dankzij het SDG-raamwerk van Robeco zijn enkele bedrijven in de portefeuille opgenomen vanwege een positieve SDG-score voor hun werkwijze. Voorbeelden hiervan zijn een wereldwijde papier- en pulpproducent, een Indiase telecomaanbieder en een Duitse producent van auto-onderdelen, die allemaal een positieve bijdrage leverden aan de algemene outperformance.

Moret voegt daaraan toe: “Naast de SDG-screening levert ook de issuerselectie een sterke bijdrage: 161 basispunten sinds juni 2018. Dit ondersteunt onze overtuiging dat SDG-screening geen negatieve invloed heeft op onze bottom-up issuerselectie, een belangrijke performance driver in al onze creditproducten.”

Performance van de RobecoSAM Euro SDG Credits-strategie

De SDG-screening is in januari 2019 geïmplementeerd in de RobecoSAM Euro SDG Credits-strategie. In de periode van deze implementatie tot maart 2020 heeft de strategie het 6 basispunten beter gedaan dan de Bloomberg Barclays Euro Aggregate Corporate Index. Wat betreft de bijdrage van de SDG-screening aan de relatieve performance zien we hier een vergelijkbaar resultaat, maar dan wel over een kortere periode.

De screening voegde 68 basispunten toe, met een even grote bijdrage van het vermijden van namen met een negatieve SDG-score en het overwegen van namen met een positieve SDG-score. Ook hier zien we een sterke bijdrage van de issuerselectie (79 basispunten).

Zo werkt de SDG-screening

Robeco selecteert de credits die in aanmerking komen voor het universum met behulp van een eigen SDG-screening, die in 2018 samen met RobecoSAM is ontwikkeld. Het screenen van de bedrijven en toekennen van een SDG-score gebeurt in drie stappen. Eerst bepalen we of de producten of diensten van het bedrijf een positieve of negatieve bijdrage leveren aan de SDG’s. Daarna analyseren we hoe het gedrag van het bedrijf bijdraagt aan de SDG’s. En tot slot kijken we of het betrokken is (geweest) bij controverses en, zo ja, of het management maatregelen heeft genomen om herhaling te voorkomen. De SDG-scores lopen uiteen van +3 tot -3. Alleen obligaties met een positieve of neutrale SDG-score komen in aanmerking voor opname in de portefeuille. Obligaties met een negatieve score worden dus uitgesloten.