Financiële Inclusie: uit de as herrezen!

Nu het stof na de eerste uitbraak van Covid-19 neerdaalt, is het misschien een goed moment om te bedenken wat de toekomst in petto heeft voor de financiële inclusie sector. Kunnen we iets leren van het verleden?

Covid-19 en de impact op opkomende markten

Nadat de Covid-19-uitbraak in januari door de wereldgezond-heidsorganisatie WHO als wereldwijde volksgezondheidscrisis werd verklaard, heeft het virus zich over de hele wereld verspreid. Beurzen in belangrijke economieën zoals de Verenigde Staten, de eurozone en Japan liepen sterk terug en zagen een sterke toename van de impliciete volatiliteit doordat nerveuze beleggers rekening probeerden te houden met de actuele risico’s rondom het nieuwe virus. Tegelijkertijd zijn de credit spreads flink opgelopen in de verschillende markten, doordat beleggers hun relatief risicovolle beleggingen naar veilige havens hebben verplaatst. Vooral High Yield en Emerging Markets bonds zijn hard geraakt door deze verschuivingen. ,

Volgens het IIF kwam de schulduitgifte door opkomende markten in maart tot stilstand en onttrokken buitenlandse beleggers een recordbedrag van US$ 83 miljard aan de 30 grootste economieën – een uitstroom die de financiële crisis van 2008-09 ver achter zich liet. In april en mei heeft circa US$ 23 miljard zijn weg teruggevonden, al kwam dit bedrag voornamelijk uit investeringswaardige (investment grade) landen. Eerdere gevallen van aanzienlijke uitstroom op opkomende markten laten zien dat een forse uitstroom doorgaans wordt gevolgd door een periode van instroom, maar voor een volledig herstel van de geldstromen kan veel meer tijd nodig zijn, afhankelijk van de huidige en toekomstige financieringsbehoeften.,

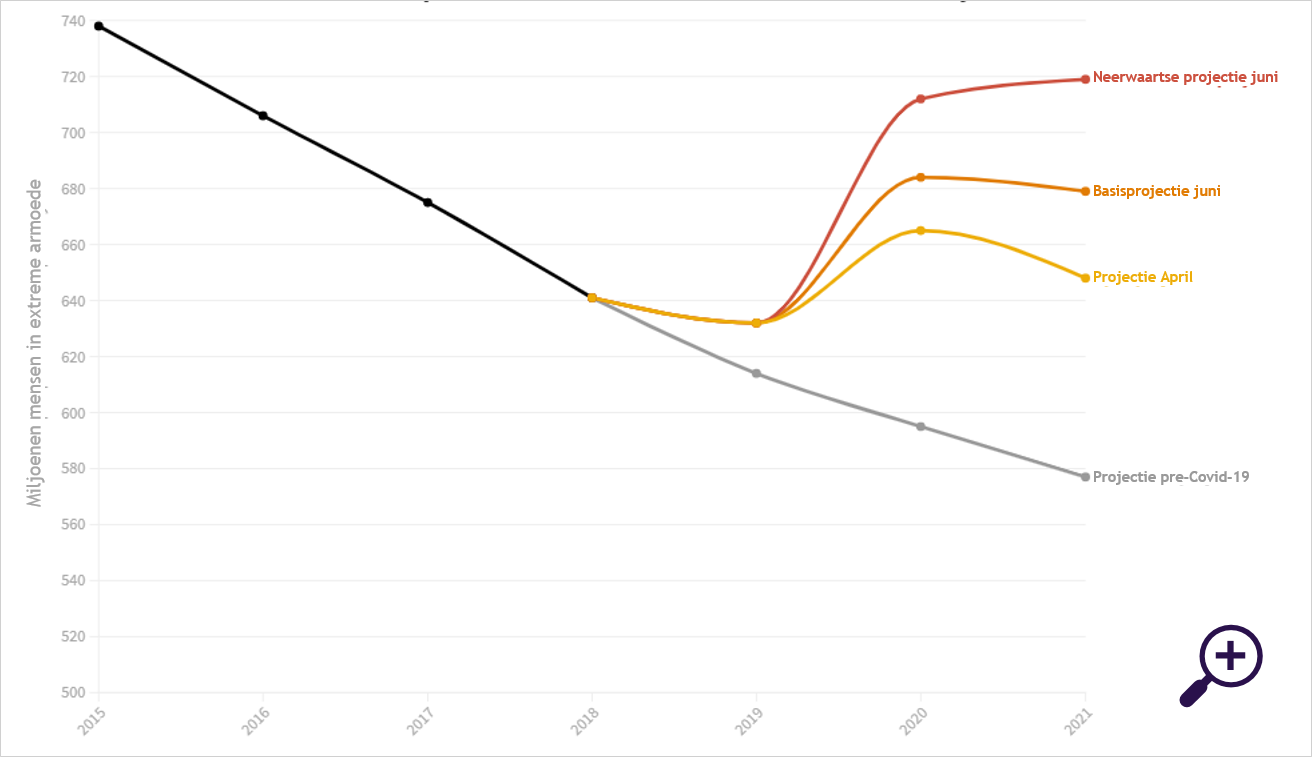

De impact van COVID-19 op wereldwijde extreme armoede

Bron: Lakner et al (2020), PovcalNet, Global Economic Prospects.

De wereldwijde door overheden opgelegde lockdowns eisen hun tol van burgers en de armoede stijgt wederom.

De Wereldbank waarschuwt dat de economische gevolgen van de Covid-19-crisis ervoor zullen zorgen dat 71 miljoen mensen in extreme armoede moeten worden geduwd en nog eens 176 miljoen in armoede.

Ondertussen schat de Internationale Arbeidsorganisatie (ILO) dat eind april wereldwijd bijna 1,6 miljard informele-economie-arbeiders (~76% van het totaal) hard geraakt worden door de lockdownmaatregelen. Schattingen laten zien dat zonder inkomensondersteuning, verwacht wordt dat inkomens in landen met lage-midden en lage inkomens in de eerste maand van de crisis met 82% dalen. Al met al raakt de pandemie alle aspecten van duurzame ontwikkeling en wordt juist duidelijk hoe belangrijk deze duurzame ontwikkeling is voor het voorkomen, beheersen en herstellen van dodelijke virussen zoals Covid-19.

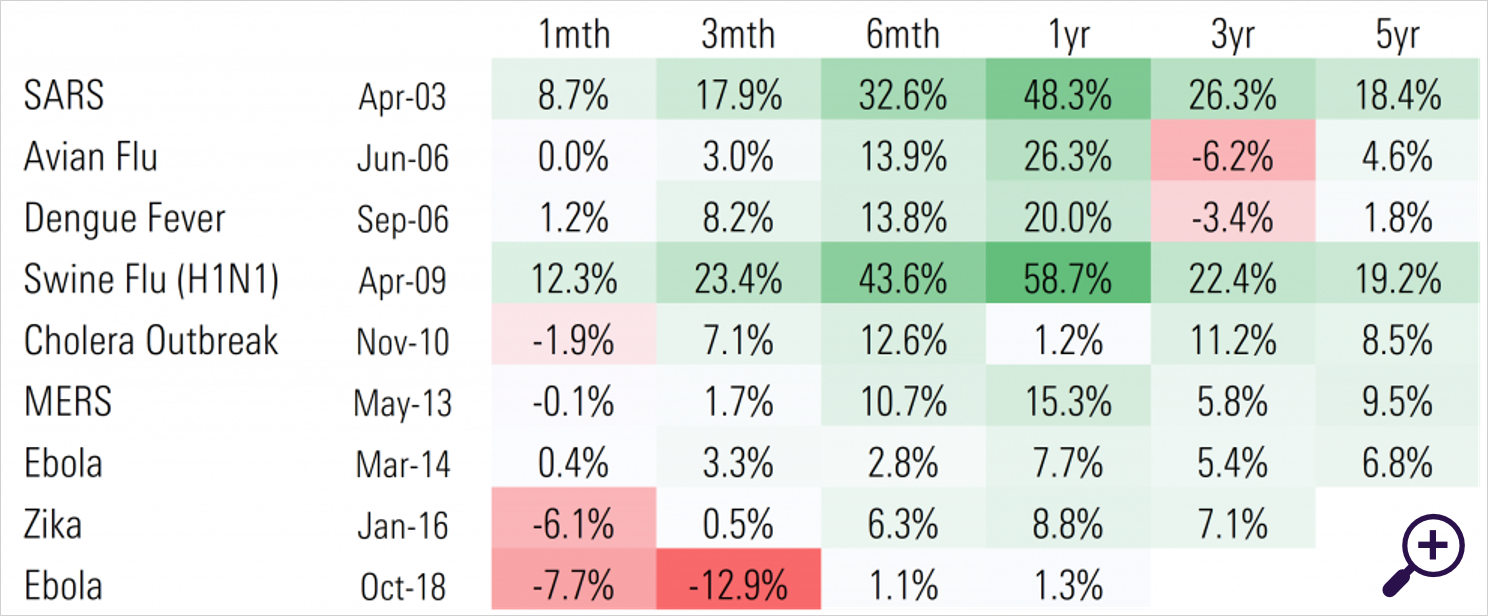

Beleggers reageren doorgaans op epidemieën, maar het langetermijnbeeld is positief

Bron: Morningstar Direct, voor illustratieve doeleinden

Impact op de financiële inclusie sector

Financiële inclusie instellingen (FII’s) zijn over de hele financieringswaardeketen verbonden aan de economie: opwaarts, waar investeerders FII’s van kapitaal voorzien; en afwaarts, waar FII’s krediet verstrekken aan ondernemers.

De impact van de Covid-19-crisis op FII’s kan daarom ook in dat kader worden bekeken. Opwaarts kan de liquiditeitssteun van commerciële kredietverleners – zowel ontwikkelingsbanken als internationale (impact-) investeerders– gevaarlopen, aangezien zij ook de economische crisis moeten trotseren. Afwaarts hebben de opgelegde lockdowns een enorme impact op de eindklant aangezien mensen niet in staat zijn hun kleine onderneming te runnen, ze minder geld uit het buitenland ontvangen van familie en daardoor hun leningen niet kunnen aflossen. In de meeste landen heeft de overheid hierop gereageerd met moratoriums, ter ondersteuning van de eindklant. Hierdoor kunnen FII’s in een liquiditeitscrisis terechtkomen.

In de praktijk is dit echter niet overal het geval geweest, omdat ontwikkelingsbanken en internationale investeerders vanaf het eerste begin de handen ineen hebben geslagen om de sector te steunen op het gebied van liquiditeit, uniforme verslaglegging en het afstemmen van ieders belanggen. Dit kan deels te maken hebben met het type investering (private debt), maar vooral met de impact gedreven lange termijn missie van de investeerders en hun voortdurende inzet om de ‘sector op te professionaliseren’.

Lessen van andere crises

Microfinanciering wordt vaak gezien als een sector die een lage correlatie heeft met macro-economische factoren, omdat hun klanten zich voornamelijk in de informele sector bevinden die minder verbonden is met de formele wereldeconomie.

Echter, door de jaren heen heeft microfinanciering zich steeds meer ontwikkeld richting het paradigma van financiële inclusie, waarin FII’s deposito-instellingen zijn geworden, zijn opgeschaald, deels bankvergunningen hebben verkregen en deels gediversifieerdere financiering hebben verkregen etc. Deze ontwikkelingen hebben bijgedragen aan een grotere correlatie met het algemene economische klimaat en heeft het systeemrisico van de sector verhoogd. Beleggers reageren doorgaans op epidemieën, maar het langetermijnbeeld is positief.

Net als bij de Covid-19-crisis veroorzaakte de wereldwijde financiële crisis (WFC) van 2007-2009 ook een schok aan beide kanten van de balans. Uit onderzoek van het IMF bleek dat de uitbreiding van de microfinancieringsector tijdens en na de WFC grotendeels onaangedaan leek te zijn, hoewel de groei aanzienlijk langzamer verliep dan vóór de WFC.

Tijdens de crisis bleef de sector groeien met ongeveer 15% – 20% per jaar en de verwachting was dat de sector in 2012 25% groter zou zijn. De financiële resultaten van de sector gingen tijdens de WFC sterk achteruit, maar in vergelijking met andere markten was de impact op de microfinancieringsector lager dan voorspeld.

De WFC zorgde zeker voor consolidaties op de markt en bij FII’s die herstructureringen nodig hadden of failliet gingen, maar het IFC beargumenteerde dat de WFC niet per se de voornaamste oorzaak daarvan was. Het WFC verergerde een al bestaande moeilijke situatie in bepaalde oververhitte markten verergerde en was misschien zelfs een trigger die fundamentele onderliggende tekortkomingen heeft blootgelegd die zich hadden ontwikkeld door de wijze waarop de sector en FII’s tot wasdom waren gekomen.

De BRAC-casus biedt een voorbeeld van wat wij kunnen leren van een lockdown, in dit geval veroorzaakt door Ebola met gevolgen voor twee landen waarin BRAC opereerde. Nadat BRAC haar operaties 7 maanden op slot heeft gezet, werd er juist veel nieuw krediet aangevraagd door klanten die maandenlang niet hadden gewerkt, die hun aanvangskapitaal kwijt waren of die hun onderneming hadden verloren en schulden hadden.

De grote vraag naar nieuwe leningen was een belangrijke stimulans om af te lossen, aangezien klanten zich realiseerden dat ze over het algemeen gesproken over een goede staat van dienst moeten beschikken als zij een nieuwe lening wilden afsluiten.

BRAC International – Ebola

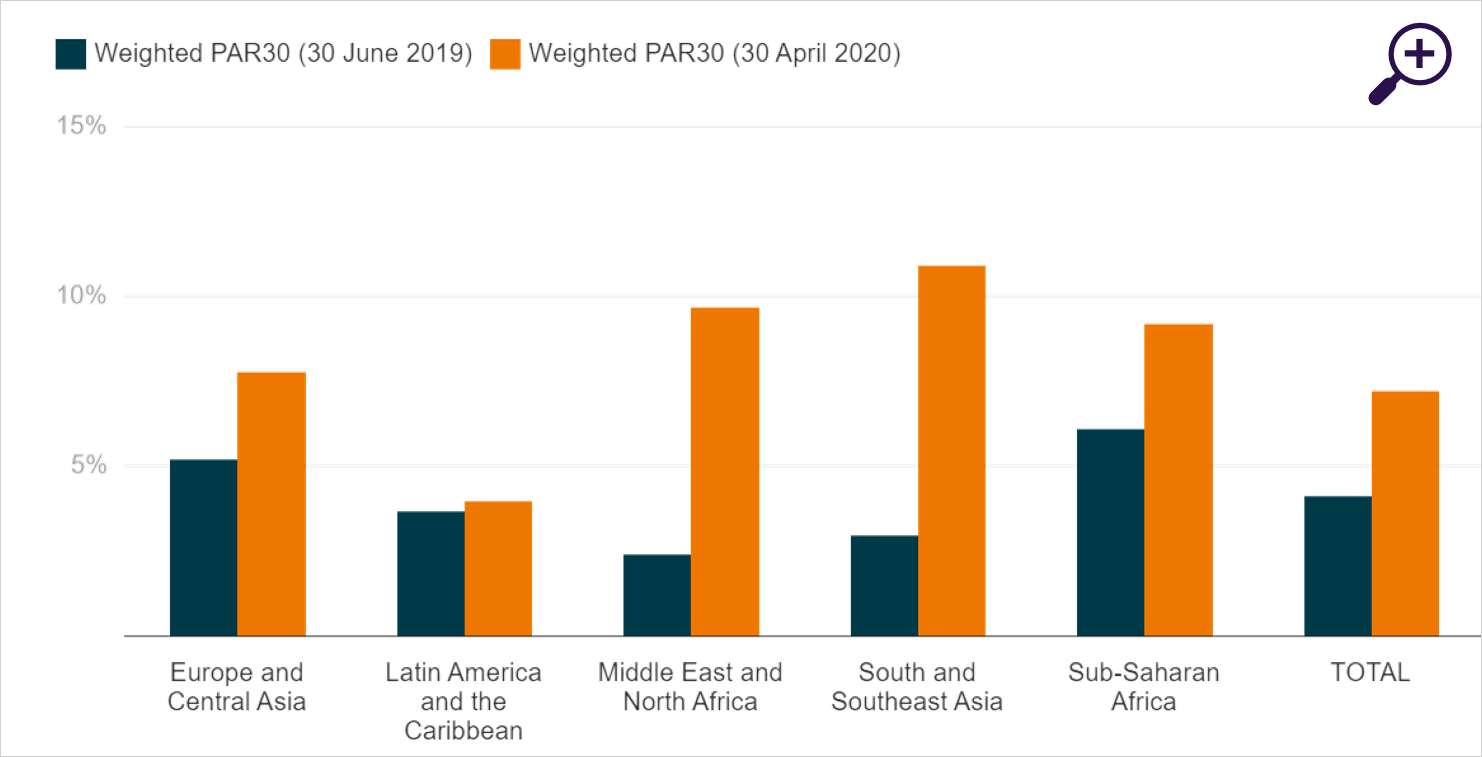

Op het hoogtepunt van de Ebola-virusuitbraak legden IFI’s van BRAC in Sierra Leone en Liberia hun werk 7 maanden stil. Markten werden gesloten en klanten hielden hun ondernemingen met veel moeite overeind. Er werden beperkingen opgelegd op samenscholingen en bewegingsvrijheid, waardoor het extreem moeilijk werd om betalingen te innen. Het bestuur van BRAC verwachtte dat de lange bedrijfsstilstand in combinatie met de ernstige economische neergang ervoor zou zorgen dat klanten hun leningen niet meer zouden kunnen aflossen. BRAC was bereid om minstens de helft van zijn portefeuille in beide landen af te boeken. Verrassend genoeg stond binnen een paar weken na hervatting van de incasso’s de aflossingsratio in Liberia op ruim 90 procent en in Sierra Leone op bijna 70 procent. Cliënten vroegen niet om kwijtschelding, maar juist om overbruggingskrediet voor de doorstart van hun onderneming. De behoefte aan kapitaal was één van de grootste stimulansen voor het aflossen van de oude leningen. Door de crisis stegen de PAR>30-niveaus naar 10,2% in 2015; een jaar laten daalden zij echter weer naar de pre-Ebola-waarden. |

Wat betekent dit?

Deze crisis is uniek doordat hierdoor zowel systeem-risico’s (zoals tijdens de WFC) als een specifiek risico zoals de Ebola-crisis worden getoond. In de laatste decennia is de sector steeds professioneler geworden en daardoor vatbaarder voor systeemrisico’s via de internationale investeerders. Diezelfde investeerders steunen de sector echter volledig door middel van memorandums van overeenstemming, beleggersverklaringen en mondelinge overeenkomsten, wat een schril contrast vormt met mainstream-beleggers die uit de opkomende markten zijn weggevlucht naar veiligere havens.

PAR30 voor/na Covid-19

Bron: https://www.cgap.org/blog/survey-shows-gathering-clouds-no-storm-yet-microfinance. CGAP Global Pulse Survey of Microfinance Institutions.

Uit een enquête die in juni is uitgevoerd door de GIIN blijkt dat een meerderheid van de impactbeleggers (57%) verwacht de beleggingsplannen voor 2020 te kunnen behouden en hetzelfde bedrag te beleggen als in eerste instantie werd verwacht. Dit wordt ondersteund door aanvullende stresstests en analyses met betrekking tot de werkelijke impact van de crisis. Om FII’s te helpen de crisis te boven te komen – wat vraagt om gezamenlijk optreden door beleggers, toezichthouders en andere particuliere en publieke actoren – is het nodig om te waarborgen dat klanten toegang hebben tot de middelen die zij nodig zullen hebben om hun liquiditeit te managen zodra de pandemie onder controle is.

De BRAC-casus laat ook zien dat het versoepelen van lockdowns de sector mogelijk ook kansen biedt, aangezien mensen werkkapitaal nodig hebben om hun onderneming (opnieuw) op te starten.

We moeten echter rekening houden met het risico van overcreditering en de cultuurverschillen op het gebied van de kredietverlening in verschillende landen.

Het betekent dat beleggers rekening dienen te houden met dit risico, maar ook hun verantwoordelijkheid moeten nemen om levensvatbare, verantwoordelijke en veerkrachtige FII’s te helpen overleven en ervoor te zorgen dat zij het vertrouwen van hun klanten behouden. Dit betekent dat de stimulans voor FII’s om na de lockdown weer krediet te verstrekken moet worden versterkt, zodat aflossing van uitstaand krediet (dat grotendeels is geherstructureerd) wordt aangemoedigd. Ook is continuering van investeringen in de duurzame ontwikkeling van gezinnen en ondernemingen met lage inkomens noodzakelijk.

Daarnaast geldt dat dit een imperfecte markt is zonder secundaire markt, waar het moeilijk is om de reële marktwaarde van beleggingen te bepalen. Daarnaast is het van belang dat de voorwaarden van fondsen voor financiële inclusie transparant en duidelijk zijn over de zogenaamde buy and hold-strategie van het fonds en dat deze aansluiten bij de beleggingsstrategie van de beleggers.

Al met al is de crisis nog niet voorbij en blijft de toekomst onzeker. Vertrouwen kan echter worden geput uit ervaringen uit het verleden en van zeer betrokken investeerders. Hoewel er nog enkele harde klappen te verwachten zijn, zouden de bewezen veerkracht van de sector, samenwerking met belanghebbenden en een ervaren fondsbeheerder met sterke risicobeheercapaciteiten de impact op de financiële en maatschappelijke kunnen beperken en de sector uit de as laten herrijzen!

Sylvia Giezeman, Senior Impact Investment Manager bij ACTIAM